· Fachbeitrag · Rolle und Haftung des Steuerberaters

Rückforderung von Corona-Hilfen: Was müssen Steuerberater jetzt wissen?

von RA Tanja Ehls und RA Dennis Hillemann, beide www.fieldfisher.com

| In 2022 wird es ‒ ausgelöst durch Schlussrechnungen oder durch behördliche Nachforschungen ‒ zu vielen Verfahren kommen, in denen der Staat die Rückforderung von Corona-Hilfen prüft. Mandanten werden sich dabei an Sie als Steuerberater wenden, der als „prüfender Dritter“ in der Verantwortung für die Antragstellung steht. Der folgende Beitrag fasst die wichtigsten Punkte rund um die Rückforderung von Corona-Hilfen für die Praxis zusammen. |

1. Aufgaben des Steuerberaters als „prüfender Dritter“

Bei der Beantragung der Überbrückungshilfen I bis IV bzw. bei der Beantragung der November- und Dezemberhilfen fungierten die Steuerberater als sogenannte „prüfende Dritte“ i. S. d. § 3 StBerG. Für eine Vielzahl der Corona-Hilfen war eine Antragstellung ausschließlich durch „prüfende Dritte“ möglich.

1.1 Prüfung durch den Steuerberater

Als „prüfender Dritter“ hatte der Berater eine Plausibilitätsprüfung durchzuführen, die Antragsberechtigungen, die zu erwartenden Umsatzrückgänge sowie die laufenden Fixkosten dem Grundsatz nach zu prüfen und zu bestätigen. Für die Schlussrechnung wird der Steuerberater als „ prüfender Dritter“ damit in die Verantwortung genommen. Ziel des Gesetzgebers war es, auf diese Weise eine schnelle Antragsbewilligung zu ermöglichen und Missbrauchsfälle auszuschließen.

1.2 Wofür steht der Steuerberater mit seiner Prüfung ein?

Ein beispielhafter Auszug aus einem Antrag auf Gewährung der November-/Dezemberhilfen zeigt auf, was der Berater mit seiner Prüfung versicherte.

|

Auf der Grundlage der durchgeführten Prüfungshandlungen und der erlangten Prüfungsnachweise sind uns keine Sachverhalte bekannt geworden, die uns zu der Annahme veranlassen, dass

Die jeweilige Richtigkeit und Plausibilität haben wir daher in der vorbereiteten Antragstellung nach bestem Wissen und Gewissen auf der Grundlage der uns zur Verfügung gestellten Informationen bestätigt. |

Der Steuerberater beantragt die Gewährung von Überbrückungshilfen im Namen des Antragstellers. Er fungiert insofern als Bote und steht für die Richtigkeit sowie für die Vollständigkeit der Antragsunterlagen ein. Zudem bestätigt er die Identität des Antragstellers. Insbesondere wird versichert, dass die zahlenmäßigen Angaben zu den Umsätzen und Schäden plausibilisiert wurden. Im Rahmen der November-/Dezemberhilfen bescheinigte der Steuerberater zudem die (in)direkte Betroffenheit des Antragstellers vom Corona bedingten Lockdown. Anhand geeigneter Nachweise musste ersichtlich sein, dass der Antragsteller in Branchen tätig war, die von Schließungen betroffen waren.

1.3 Aus der Tätigkeit des „prüfenden Dritten“ resultierende Unsicherheiten

Für den Steuerberater war die Situation bei Antragstellung kompliziert. In vielen Fällen befand sich der Berater im Zwiespalt zwischen Interessenvertretung für den Antragsteller und der Sorge der Strafbarkeit wegen Subventionsbetrugs, sollten zu viele Fördermittel beantragt oder die Angaben des Mandanten unzureichend geprüft worden sein. Als besonders herausfordernd gestaltete sich der Umstand, dass die Förderbedingungen des BMWi in kurzen Abständen diversen Änderungen unterlagen. Beispielsweise ließen maßgebliche Parameter wie die Höhe des Umsatzrückgangs und der Fixkosten enorme Beurteilungsspielräume. Auch mussten Steuerberater in manchen Fällen detailliert eruieren, ob sich ein Unternehmen zum ausschlaggebenden Stichtag aufgrund der behördlichen Corona-Maßnahmen in „Schwierigkeiten“ befand.

2. Rückzahlung der Corona-Hilfen wegen Falschberatung

2.1 Zivilrechtliche Haftung wegen (fahrlässiger) Falschberatung

Grundsätzlich haftet der Steuerberater zivilrechtlich für eine Fehlberatung nach §§ 280, 241 Abs. 2 BGB wegen pflichtwidriger Verletzung des Mandatsvertrags, z. B. im Falle einer unzureichenden (zu niedrigen) Beantragung von Corona-Hilfen oder für den Fall, dass der Steuerberater fälschlicherweise eine Antragsberechtigung verneint und gar keinen Antrag stellt. Zivilrechtlich greift für die Frage des Verschuldens die Beweislastumkehr gemäß § 280 Abs. 1 S. 2 BGB ein, d. h., es obliegt dem Steuerberater, sein fehlendes Verschulden nachzuweisen. Zu prüfen ist in diesen Fällen stets, ob überhaupt ein Schaden entstanden ist. So kann ein zu niedriger Antrag im Wege der Schlussrechnung gegebenenfalls korrigiert werden, weil es dann zu Nachzahlungen kommen kann.

Beachten Sie | In dem Fall, in dem der Mandant die falschen Angaben zu verantworten hat, fehlt es an einer eigenständigen Pflichtverletzung des Steuerberaters.

2.2 Strafrechtliche Verantwortung

Der BGH bejaht die Anwendbarkeit von § 264 StGB auf Fälle der Corona-Hilfen (vgl. BGH 4.5.21, 6 StR 137/21). Es reicht dabei aus, dass der Täter „über subventionserhebliche Tatsachen für sich oder einen anderen unrichtige oder unvollständige Angaben macht, die für ihn oder einen anderen vorteilhaft sind“.

Aber gem. § 264 Abs. 5 StGB kann bereits „leichtfertiges“ Handeln eine Strafbarkeit begründen. Dabei versteht die Rechtsprechung diese Schuldform allerdings als „vorsatznah“, d. h., die Fehlerhaftigkeit des gestellten Antrags muss sich geradezu aufgedrängt habe.

2.3 Haftung gegenüber staatlichen Behörden

§ 264 StGB kann als sog. „Schutzgesetz“ zur deliktischen Haftung des Steuerberaters gegenüber der Subventionsstelle in voller Höhe der unberechtigt gewährten Subventionen führen. Eine Haftung des Steuerberaters ist nach Auskunft des BMWi nur ausgeschlossen, wenn er seine Berufspflichten beachtet hat. Eine gewissenhafte Ausübung des Steuerberaterberufs umfasst allerdings mit Sicherheit den Umstand, sich nicht an einem Subventionsbetrug des Mandanten zulasten des Staates zu beteiligen. Haftungsansprüche müsste die Behörde in einem Zivilverfahren durchsetzen. Der Erlass eines Haftungsbescheids nach § 191 AO kommt nicht in Betracht.

2.4 Berufsrechtliche Verantwortung

Ausnahmsweise kann die Einleitung eines berufsrechtlichen Verfahrens, das in engem Zusammenhang mit der Berufsausübung des Steuerberaters steht, als sog. disziplinärer Überhang gem. § 92 StBerG berufsrechtliche Maßnahmen nach sich ziehen. Anlass zur berufsrechtlichen Ahndung besteht allerdings nur, wenn sich der Steuerberater vorsätzlich am Subventionsbetrug des Mandanten beteiligt.

2.5 Korrektur im Wege der Schlussabrechnung möglich?

Im Rahmen der Schlussabrechnung findet eine rückblickende Gesamtbetrachtung aller relevanten Umsätze und Kosten statt. Abgesehen von der „Überbrückungshilfe I“ sehen sämtliche Corona-Hilfen die Möglichkeit von Nachzahlungen vor. Zunächst fehlerbehaftete Zuwendungsanträge können daher im Nachhinein korrigiert und der verursachte Schaden ausgeglichen werden. Haben die bereits ausgezahlten Zuschüsse den endgültigen Anspruch überstiegen, kommt es zur Rückzahlung des Differenzbetrags.

2.6 Berufshaftpflichtversicherung

Nach Auskunft der Versicherer („Durchführung von betriebswirtschaftlichen Prüfungen sowie die Erteilung von Vermerken und Bescheinigung darüber“)

ist die Prüfung und Bescheinigung der Umsatzrückgänge und fixen Betriebskosten in der Berufshaftpflichtversicherung standardmäßig versichert. Diese Tätigkeiten fallen unter die Risikobeschreibung. (FAQ Katalog der BStBK zu den Überbrückungshilfen (H. Ziff. 116)

3. Aus Sicht des Steuerberaters relevante Konstellationen

Zu unterscheiden sind drei Konstellationen, in denen sich der Steuerberater zurzeit mit Corona-Hilfen zu beschäftigen hat.

- Behördliches Rückforderungsverfahren ist eingeleitet oder angekündigt

- Einreichung der Schlussrechnung

- Neuer Überbrückungshilfeantrag mit Rechtsunsicherheiten

3.1 Behördliches Rückforderungsverfahren ist eingeleitet oder angekündigt

Die folgenden Konstellationen sind bei einer Rückforderung zu unterscheiden:

- Rücknahme eines rechtswidrigen Verwaltungsakts (§48 VwVfG): Betrifft den Fall, dass die Subvention von Anfang an nicht hätte gewährt werden dürfen, beispielsweise, weil die Angaben im Rahmen des Antrags auf Corona Überbrückungshilfen falsch waren.

- Widerruf eines rechtmäßigen Verwaltungsakts (§49 VwVfG): Betrifft den Fall, dass die Subvention rechtmäßig gewährt wurde. Der Zuwendungsbescheid ist in diesen Fällen rechtmäßig ergangen. Wird jedoch gegen Auflagen des Bescheids verstoßen oder die Corona-Hilfe zweckwidrig eingesetzt, kommt ein Widerruf der Zuwendung in Betracht.

- Beachten Sie | Die Behörde muss den Zuwendungsbescheid nicht bei jedem Fehler aufheben. Ihr steht ein Ermessensspielraum zu, ob sie überhaupt tätig wird. Auch kann sie entscheiden, ob die Zuwendungen vollständig oder nur zum Teil zurückgefordert werden. Für die Rückforderung hat die Behörde ein Jahr ab Kenntniserlangung Zeit.

3.1.1 Wie erlangt die Behörde Kenntnis von relevanten Umständen?

Denkbar sind in erster Linie Hinweise durch eine dritte Stelle, wonach die Angaben des Antragstellers falsch waren oder die Subvention zweckwidrig verwendet wurde. Dies kann insbesondere durch die Finanzverwaltung geschehen. Mit der Beantragung der Corona-Überbrückungshilfen im elektronischen Antragsformular bestätigt der Antragsteller, dass der Zuwendungsgeber einen Abgleich von Daten mit den Finanzverwaltungen durchführen kann. Genauso gut können aber auch im Rahmen der obligatorischen Schlussrechnung Fehler auftauchen.

PRAXISTIPP | Wichtig ist zu beachten, dass Erklärungen gegenüber dem Zuwendungsgeber im Rahmen von Rückforderungsverfahren von diesem gegebenenfalls auch an Staatsanwaltschaften weitergeleitet werden. Hierfür ist nicht erforderlich, dass bereits ein formelles Ermittlungsverfahren eröffnet wurde oder aber der Zuwendungsnehmer darüber in Kenntnis gesetzt wird, dass eine solche Weiterleitung droht oder bereits in Gang gesetzt wurde. Vor diesem Hintergrund sollten Zuwendungsnehmer, die sich mit erheblichen Vorwürfen der Zuwendungsgeber konfrontiert sehen, frühzeitig anwaltlich Hilfe in Anspruch nehmen, da Erklärungen von ihrer Seite gegebenenfalls auch eine strafrechtliche Relevanz haben können. |

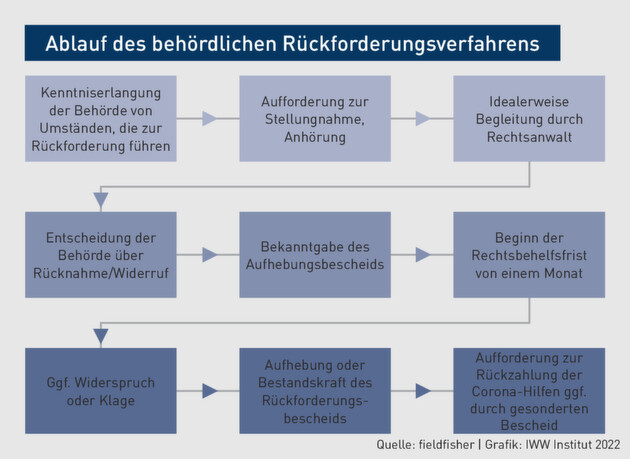

Es gilt zwei Stränge des behördlichen Handelns zu unterscheiden:

- Der verwaltungsrechtliche Strang: Die Behörde ist verpflichtet, den Zuwendungsnehmer anzuhören, bevor der Zuwendungsbescheid aufgehoben wird ( §28 VwVfG).

- Der strafrechtliche Strang: Für die Verfolgung der Straftat und für die Ermittlung des dem Subventionsbetrug zugrunde liegenden Sachverhalts ist allein die Staatsanwaltschaft berufen, nicht die Zuwendungsgeber.

Beide Verfahren können parallel laufen und Erklärungen in der Anhörung durch die Verwaltung an die Staatsanwaltschaft weitergeleitet werden. Deswegen ist es sinnvoll, die behördliche Anhörung durch einen Rechtsanwalt begleiten zu lassen!

3.1.2 Was kann gegen den Rückforderungsbescheid unternommen werden?

Die Behörde entscheidet nach der Anhörung, ob der Zuwendungsbescheid zurückgenommen oder widerrufen wird. Diese Entscheidung wird dem Betroffenen als Verwaltungsakt bekannt gemacht. Mit der Zustellung des Bescheids beginnt der Lauf einer einmonatigen Rechtsbehelfsfrist. Je nach Bundesland kann ein Widerspruchs- und/oder Klageverfahren eingeleitet werden. Erfolgt kein Rechtsbehelf, wird der Rückforderungsbescheid bestandskräftig.

PRAXISTIPP | Sobald ein Rückforderungsbescheid vorliegt, sollte sofort ein Rechtsanwalt eingeschaltet werden. Das gilt auch für die Einleitung des Widerspruchsverfahrens. Sämtliche Erklärungen können zulasten des Zuwendungsnehmers ausgelegt und etwa für ein paralleles Ermittlungsverfahren wegen Subventionsbetrugs verwendet werden. |

3.1.3 Das Vertrauen auf den Bestand des Zuwendungsbescheids

Unternehmen, die Corona-Hilfen aufgrund eines rechtswidrigen Bescheids erhalten und die Zuwendungen bereits verbraucht haben, können sich auf den sogenannten Vertrauensschutz berufen (§§ 48 Abs. 2 VwVfG). Ausnahmen gibt es aber auch hier. Der Vertrauensschutz greift nicht, wenn

- die Zuwendung durch arglistige Täuschung, Drohung oder Bestechung erwirkt wurde (insbesondere bei offenkundig falschen Angaben!) oder

- der Verwaltungsakt durch Angaben erwirkt wurde, die in wesentlicher Hinsicht unrichtig oder unvollständig waren oder

- der Antragsteller die Rechtswidrigkeit kannte oder infolge grober Fahrlässigkeit nicht kannte.

Beachten Sie | „Angaben ins Blaue hinein“ können eine arglistige Täuschung darstellen. Zudem kann es genügen, dass schlicht die FAQ des Bundes zu den Corona-Überbrückungshilfen falsch verstanden wurden. Umso wichtiger stellen sich Erklärungen im Rahmen der behördlichen Anhörung dar. Bereits leichtfertige Angaben können dazu führen, dass die Behörden schlussfolgern, der Zuwendungsnehmer habe wesentlich falsche Angaben getätigt. Anwaltlich gilt es dann zu hinterfragen, ob die Angaben wirklich „unrichtig“ oder „unvollständig“ waren und falls ja, ob die Unrichtigkeit zu einem „wesentlichen“ Fehler führte.

3.2 Die Schlussrechnung

Der Zeitpunkt, zu dem die Schlussrechnungen einzureichen sind, lässt sich den jeweiligen FAQs des Bundes entnehmen:

Übersicht / | |

Corona-Hilfe | Stichtag |

Überbrückungshilfe I | 31.12.22 |

Überbrückungshilfe II | 31.12.22 |

Überbrückungshilfe III | 31.12.22 |

Überbrückungshilfe III Plus | 31.12.22 |

Überbrückungshilfe IV | 31.12.22 |

November- und Dezemberhilfe | 31.12.22 |

3.3 Inhalte der jeweiligen Schlussrechnungen

Im Rahmen der Überbrückungshilfen I bis IV sind folgende Angaben zu machen:

- Umsatzeinbruch: Höhe des tatsächlich entstandenen Umsatzeinbruchs und der endgültigen Umsatzzahlen im jeweiligen Förderzeitraum

- Betriebliche Fixkosten: Höhe der endgültigen Fixkostenabrechnung

Im Rahmen der November- und Dezemberhilfen haben folgende Angaben zu erfolgen:

- Umsatz im Förderzeitraum

- Umsatz im Vergleichszeitraum (Nettoumsatz im November bzw. Dezember 2019)

- Anrechnung anderer Leistungen (u. a. Kurzarbeitergeld, Überbrückungshilfe, Leistungen aus anderen gleichartigen Zuschussprogrammen)

Die Schlussabrechnung erfolgt wie die Antragstellung durch „prüfende Dritte“, indem der Steuerberater die Angaben in den Schlussabrechnungen verifiziert und deren Vollständigkeit bestätigt. Er ist gegenüber der Antragstellung verpflichtet, nachträglich aufgetretene Unrichtigkeiten anzugeben.

Beachten Sie | Die Corona-Hilfen wurden regelmäßig zu einem Zeitpunkt beantragt, zu dem der Steuerberater Angaben oftmals nur auf Grundlage von Prognosen machen konnte. Entsprechende Unsicherheiten bestehen zum Zeitpunkt der Schlussabrechnung nicht mehr! Es gilt also dazulegen, ob sich der Sachverhalt so entwickelt hat, wie er ursprünglich prognostiziert war oder ob sich relevante Abweichungen ergeben haben. Andernfalls ergeben sich eine mögliche Strafbarkeit wegen (Beihilfe zum) Subventionsbetrugs bzw. berufsrechtliche Konsequenzen.

|

Der Steuerberater macht im Auftrag oder mit Wissen des Mandanten bewusst und willentlich unrichtige oder unvollständige Angaben über subventionserhebliche Tatsachen. Hierzu hat der BGH bereits entschieden, dass es sich bei Corona-Hilfen um Subventionen i. S. v. § 264 StGB handelt (BGH 4.5.21 ,6 StR 137/21).

Problem: Hier liegt zweifelsfrei eine Strafbarkeit wegen Subventionsbetrug vor. Eine Möglichkeit der Straffreiheit kann gegeben sein, wenn die Gewährung der Subventionen durch freiwilliges Verhalten verhindert wird, § 264 Abs. 6 StGB (sog. „tätige Reue“).

Beachten Sie | Auf jeden Fall sollte ein Strafverteidiger hinzugezogen werden. |

|

Der Steuerberater hat sich insbesondere an die vom BMWi/BMWK sowie den Berufsorganisationen veröffentlichten Leitlinien und Prüfhinweisen gehalten. Jedoch haben sich Fehler im Antrag für die Überbrückungshilfen daraus ergeben,

In diesen Fällen besteht weder die Gefahr, sich wegen Subventionsbetrugs strafbar zu machen, noch gegenüber dem Mandanten oder Staat vertrags- bzw. deliktsrechtlich zu haften.

Lösung: Korrektur der Schlussrechnung (ggf. Niederlegung des Mandats bei Widerstand des Mandanten) |

|

Der Steuerberater ist bestrebt, korrekte Angaben zu machen. Sein Mandant verbietet dem Berater jedoch aus Angst vor einer Rückforderung der Corona-Hilfen die Mitteilung der korrekten Zahlen. Mit der Beantragung bestätigt der Steuerberater jedoch, dass er die Angaben des Antragstellers zu seiner Identität und Antragsberechtigung auf ihre Richtigkeit hin überprüft hat. Damit steht der Steuerberater im Spannungsverhältnis zwischen Verschwiegenheitspflicht und Stellung als „prüfender Dritter“.

Berufsrechtlich wäre eine Durchbrechung der Verschwiegenheitspflicht nur zur Wahrnehmung berechtigter eigener Interessen möglich (§ 5 Abs. 2 BOStB). Fakt ist aber, dass der fehlerhafte Antrag eines Steuerberaters auf Überbrückungshilfen zur Strafbarkeit wegen Täterschaft oder Teilnahme am Subventionsbetrug führen und Haftungsrisiken gegenüber dem Zuwendungsgeber begründen kann.

Lösung: Es ist ratsam, das Mandat in entsprechenden Fällen niederzulegen |

|

Der Steuerberater hat die Bearbeitungsstandards und Prüfhinweise zur Beantragung von Überbrückungshilfen verletzt.

Objektiv wurde damit der Straftatbestand des Subventionsbetrugs i. S. v. § 264 StGB verwirklicht, weil unrichtige Angaben über subventionserhebliche Tatsachen im Namen des Mandanten gemacht wurden.

Eine tatsächliche Strafbarkeit nach § 264 StGB erfordert allerdings auch die Verwirklichung des subjektiven Tatbestands. D. h., der Steuerberater muss mit Blick auf die Unrichtigkeit der Angaben für die Beantragung der Überbrückungshilfen jedenfalls „leichtfertig“ gehandelt haben. Ob in solchen Konstellationen insgesamt die Grenze zur Strafbarkeit überschritten ist, lässt sich unmittelbar nach Entdeckung des Fehlverhaltens in der Regel nicht sagen und ist stets einzelfallabhängig! |

3.3 Wie ist im Falle von Rechtsunsicherheiten vorzugehen?

Grundsätzlich ist es erlaubt, einen Antrag auf Corona-Hilfen zu stellen, auch wenn die Antragsberechtigung rechtlich unklar ist. Mit Stellung des Antrags beginnt zwar das behördliche Bewilligungsverfahren, förmlich abgeschlossen wird dieses jedoch erst mit finaler Bescheidung in Form des Verwaltungsakts. In der Zwischenzeit ist die Behörde nach dem sog. Untersuchungsgrundsatz (§ 24 VwVfG) verpflichtet, den gesamten entscheidungserheblichen Sachverhalt von Amts wegen zu ermitteln. Dabei kann sich auch der Antragsteller bzw. seine Interessenvertreter an die Behörden wenden, sollte die Rechtslage aus ihrer Sicht unklar sein.

PRAXISTIPP | Über die elektronische Erklärung im Antragsformular hinaus können weitergehende Informationen als „begleitendes Schreiben“ eingereicht werden, um Unklarheiten zu minimieren. Der zu prüfende Antrag besteht also nicht nur aus dem elektronischen Formular, sondern aus allen eingereichten Unterlagen und Erklärungen! |

Zu den Autoren |

- Tanja Ehls ist Rechtsanwältin im Verwaltungsrecht im Hamburger Büro von Fieldfisher und berät Unternehmen, deren Steuerberater und Behörden im Fördermittelrecht.

- Dennis Hillemann ist Fachanwalt für Verwaltungsrecht und Partner im Verwaltungsrecht (vor allem Verwaltungsprozessrecht) im Hamburger Büro von Fieldfisher. Er berät Unternehmen und den öffentlichen Sektor, vor allem in komplexen Rechtsfragen des Öffentlichen Rechts und bei Streitigkeiten. Er berät seit mehreren Jahren auch im Fördermittelrecht.