· Fachbeitrag · Musterfall

Vollständige Nutzung der §§ 16, 34 EStG trotz Veräußerung wesentlicher Betriebsgrundlagen

von RiFG Dr. Alexander Kratzsch, Bünde

| Es kommt nicht selten vor, dass der Betrieb noch eine gewisse Zeit fortgeführt werden muss, einzelne Wirtschaftsgüter (z. B. Grundstücke) aber schon veräußert werden sollen. Insoweit stellt sich für den steuerlichen Berater ‒ neben umsatzsteuerlichen und gewerbesteuerlichen Aspekten ‒ die Frage, wie trotz dieser „Zerfaserung“ des Veräußerungsvorgangs die Voraussetzungen der §§ 16, 34 EStG gesichert werden können. Nachfolgend wird eine Möglichkeit aufgezeigt, die sich § 6b EStG zunutze macht. |

1. Sachverhalt

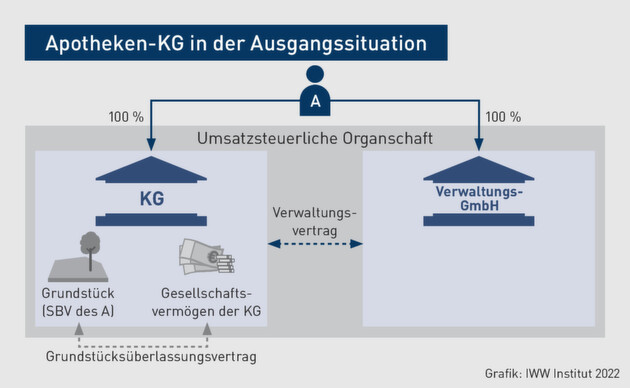

|

A betreibt eine Apotheke in der Rechtsform einer GmbH & Co KG. A ist 64 Jahre alt und hält 100 % der Anteile an der Verwaltungs-GmbH sowie 100 % der Kommanditanteile. Die Apothekenimmobilie befindet sich im Sonderbetriebsvermögen des A. Umsatzsteuerlich besteht eine finanzielle, organisatorische und wirtschaftliche Eingliederung. |

|

A möchte die Immobilie an einen Investor veräußern. Für die Veräußerung ist die Zustimmung der Stadt erforderlich. Das Genehmigungsverfahren kann noch Monate andauern. Während dieser Phase soll die GmbH & Co. KG die Immobilie vom Käufer mieten und die Apotheke weiter betreiben. Danach sollen die GmbH & Co. KG und die Verwaltungs-GmbH aufgelöst werden.

Abwandlung: Sachverhalt wie oben, jedoch werden mit der Veräußerung des Grundstücks an den Investor die Anteile der KG und der Verwaltungs-GmbH an den Bruder des A veräußert. Der Bruder ist ebenfalls Apotheker und hat Interesse an dem eingeführten Namen der Apotheke. A würde für den Zeitraum der Mietphase weiterhin die Apotheke weiterführen. |

2. Gestaltungsüberlegungen

Bei der Veräußerung des Betriebsgrundstücks stellen sich folgende Fragen: Liegt eine umsatzsteuerbefreite Geschäftsveräußerung im Ganzen vor? Handelt es sich um eine steuerbegünstigte Betriebsaufgabe/-veräußerung? Und zusätzlich bei der Abwandlung: Wie kann die volle Anrechnung der Gewerbesteuer sichergestellt werden, falls die Veräußerung der Anteile an KG und GmbH unterjährig erfolgt?

2.1 Umsatzsteuer

Umsatzsteuerlich sind § 1 Abs. 1a UStG (Geschäftsveräußerung im Ganzen) und § 4 Nr. 9 UStG (steuerbefreite Grundstückslieferung) zu prüfen.

Für den Ausgangssachverhalt gilt: Die Umsätze im Rahmen einer Geschäftsveräußerung an einen anderen Unternehmer für dessen Unternehmen unterliegen nicht der Umsatzsteuer (§ 1 Abs. 1a UStG). Das ist der Fall, wenn ein Unternehmen oder ein in der Gliederung eines Unternehmens gesondert geführter Betrieb im Ganzen entgeltlich oder unentgeltlich übereignet oder in eine Gesellschaft eingebracht wird. Der erwerbende Unternehmer tritt an die Stelle des Veräußerers. Wenn der Erwerber dagegen nicht an die Stelle des Veräußerers tritt, liegt keine Geschäftsveräußerung im Ganzen vor. Der durch die Übertragung Begünstigte muss beabsichtigen, den übertragenen Geschäftsbetrieb oder Unternehmensteil zu betreiben und nicht nur die betreffende Geschäftstätigkeit sofort abzuwickeln sowie ggf. den Warenbestand zu verkaufen. Letzteres trifft hier zwar nicht zu, aber selbst bei einer Rückvermietung des Grundstücks an die KG läge keine Fortsetzung des ‒ organschaftlich ‒ betriebenen Unternehmens in der Weise vor, dass das Grundstück für Zwecke des Betriebs der Apotheke verwendet wird. Vielmehr nutzt es der Erwerber für eigene Vermietungszwecke.

Anders könnte dies ggf. sein, wenn die umsatzsteuerliche Organschaft vor der Veräußerung beendet wird. In diesem Fall läge eine steuerbare Grundstückslieferung vor, die nach § 4 Nr. 9 UStG grundsätzlich steuerbefreit wäre. Da dies eine Vorsteuerkorrektur nach § 15a UStG auslösen kann, sollte in diesem Fall die Option im notariellen Kaufvertrag erklärt werden (§ 9 Abs. 2 UStG).

Im Falle der Abwandlung veräußert der A das gesamte Unternehmen (das Grundstück an den Investor, den Apothekenbetrieb an den Bruder). Der Bruder führt die Apotheke in den angemieteten Räumlichkeiten fort. Damit liegt eine Geschäftsveräußerung im Ganzen (§ 1 Abs. 1 a UStG) vor.

ZWISCHENFAZIT | Im Ausgangssachverhalt liegt eine grundsätzlich nach § 4 Nr. 9 UStG steuerfreie Grundstückslieferung vor, für die unter den Voraussetzungen des § 9 UStG optiert werden kann. In der Abwandlung sind die Voraussetzungen einer Geschäftsveräußerung im Ganzen erfüllt. |

2.2 Einkommensteuer

Hier sollen zunächst die Konsequenzen der isolierten Grundstücksveräußerung dargelegt und ein Gestaltungsmodell dafür aufgezeigt werden. Danach wird die Abwandlung beurteilt.

2.2.1 Konsequenzen der isolierten Grundstücksveräußerung

Wenn, wie im Ausgangssachverhalt, das Grundstück isoliert veräußert wird, erzielt A einen laufenden, nicht begünstigten Gewinn. Im Falle der Nichtaufdeckung aller stillen Reserven, liegen die Voraussetzungen für eine Begünstigung nach den §§ 16, 34 EStG nicht vor. Ein Veräußerungsgewinn i. S. d. § 34 Abs. 2 Nr. 1 EStG unterliegt der Tarifbegünstigung nur, wenn er auch „außerordentlich“ ist. Die Vorschrift setzt bei allen Tatbeständen des § 34 Abs. 2 EStG eine atypische Zusammenballung voraus. Eine atypische Zusammenballung liegt hier nicht vor, weil nicht alle in der Person des Veräußerers (Mitunternehmers) vorhandenen stillen Reserven in einem einheitlichen Vorgang aufgedeckt werden. Der aus der Veräußerung erzielte Gewinn i. S. d. § 16 Abs. 1 Nr. 2 EStG ist danach nicht nach § 34 Abs. 2 Nr. 1 i. V. m. Abs. 1 EStG mit einem ermäßigten Steuersatz zu besteuern. Diese Sicht liegt auch auf der Linie des BFH zur Versagung der Tarifbegünstigung bei Auslagerung.

|

|

In der Abwandlung gibt der A den Betrieb der Apotheke in einem einheitlichen Vorgang auf, indem er das Grundstück an den Investor und den Apothekenbetrieb an den Bruder verkauft. Die Voraussetzungen für eine Begünstigung nach den §§ 16, 34 EStG liegen vor, insbesondere kommt es zur oben beschriebenen Zusammenballung.

ZWISCHENFAZIT | Im Ausgangssachverhalt führt die isolierte Grundstücksveräußerung zu einem laufenden, nicht nach den §§ 16, 34 EStG begünstigten Gewinn. In der Abwandlung entsteht ein begünstigter Aufgabegewinn. |

2.2.2 Gestaltungsmöglichkeit: Bildung einer § 6b-Rücklage

In dem Fall, in dem A das Grundstück dem Investor veräußert und die Apotheke in angemieteten Räumen weiterführt, kann erwogen werden, den laufenden und nicht tarifbegünstigten Gewinn aus dem Grundstücksverkauf in eine Rücklage nach § 6b EStG bis zur Betriebsaufgabe einzustellen.

|

Der Gewinn aus der Grundstücksveräußerung kann unter folgenden Voraussetzungen in eine Rücklage nach § 6b EStG eingestellt werden:

Die Frist zur Übertragung einer Rücklage nach § 6b EStG auf die Anschaffungs- oder Herstellungskosten begünstigter Wirtschaftsgüter beträgt grundsätzlich vier Wirtschaftsjahre (§ 6b Abs. 3 S. 2 EStG) und beginnt mit Ablauf des Wirtschaftsjahres, in dem die Rücklage gebildet wurde. |

Geht man für den Ausgangssachverhalt davon aus, dass die Bildung einer Rücklage nach § 6b EStG möglich ist, dann muss allerdings noch geprüft werden, ob die Auflösung der Rücklage bei der späteren Betriebsaufgabe den Aufgabegewinn erhöht und damit §§ 16, 34 EStG darauf anzuwenden sind, denn immerhin könnte man einwenden, dass hier eigentlich laufender Gewinn zu begünstigtem Gewinn gemacht und so die Besteuerung in voller Höhe umgangen wurde.

Der Zweck der Tarifvergünstigung setzt voraus, dass alle stillen Reserven der wesentlichen Grundlagen des Betriebs in einem einheitlichen Vorgang aufgelöst werden (BFH 18.10.99, GrS 2/98, BStBl II 00, 123; vgl. auch BFH 26.4.01, IV R 14/00, BStBl II 01, 798). Insoweit ist die Prüfung der Zusammenballung der Einkünfte Voraussetzung der Tarifermäßigung nach § 34 Abs. 1 oder Abs. 3 EStG. Die Begünstigung nach § 34 EStG setzt voraus, dass die Erträge dem Aufgabegewinn und nicht dem laufenden Gewinn zuzuordnen sind (BFH 25.4.18, VI R 51/16, BStBl II 18, 778).

Hierzu heißt es in einem Urteil des BFH (30.11.04, XI R 69/03) für eine Rücklage nach § 7g EStG alter Fassung:

|

Die Auflösung steuerfreier Rücklagen anlässlich der Veräußerung eines Betriebs erhöht nach der Rechtsprechung des BFH den Veräußerungsgewinn; denn in der Schlussbilanz nach § 16 Abs. 2 S. 2 EStG ist die Rücklage noch als Passivposten anzusetzen. |

Entgegen der Auffassung des FG hat der BFH dies nicht nur für die Rücklage für Ersatzbeschaffung nach Abschn. 35 EStR) (...), sondern auch für normierte steuerfreie Rücklagen entschieden (…). Ein laufender Gewinn anlässlich der Auflösung einer Rücklage entsteht bei Betriebsveräußerung nur, wenn die zeitlichen Voraussetzungen für die Fortführung der Rücklage vor Veräußerung entfallen sind (Schmidt/Wacker, EStG, § 16 Rz. 318). |

Und auch die Finanzverwaltung sieht das so:

|

Wird eine Rücklage allerdings im Rahmen einer Betriebsveräußerung aufgelöst, gehört der dabei entstehende Gewinn zum Veräußerungsgewinn. Diese Grundsätze gelten bei der Veräußerung eines Mitunternehmeranteils, bei der Auflösung einer Personengesellschaft und bei der Aufgabe eines Betriebs entsprechend. |

Wenn A die GmbH und Co. KG liquidiert, muss er die Rücklage zwingend auflösen. Der Auflösungsbetrag fällt in den Aufgabegewinn. § 6b EStG ermöglicht also eine Gewinnverlagerung mit der Folge, dass bei späterer Gewinnrealisierung insgesamt die Vorteile der §§ 16, 34 EStG genutzt werden können. Allerdings funktioniert das Modell nur so lange, wie A den Betrieb der Apotheke innerhalb der vierjährigen Reinvestitionsfrist liquidiert.

2.2.3 Abwandlung: Verkauf an den Bruder

In diesem Fall würden die stillen Reserven zusammengeballt veräußert. Sollte der Bruder eines Tages die Apotheke schließen, müsste er einen Aufgabegewinn versteuern, also die etwaigen stillen Reserven (ohne die eines etwaigen Geschäftswerts) aufdecken. Die stillen Reserven eines etwaigen Geschäftswerts müsste er lediglich im Falle einer Veräußerung versteuern.

2.3 Gewerbesteuer ‒ Problem der unterjährigen Veräußerung

Tritt ein Gesellschafter während des Wirtschaftsjahrs in eine Personengesellschaft ein oder scheidet er aus dieser aus und besteht die Personengesellschaft fort, geht der Gewerbebetrieb nicht im Ganzen auf einen anderen Unternehmer über. Für Zwecke der Berechnung der Steuerermäßigung ist der für den Erhebungszeitraum festgestellte Gewerbesteuermessbetrag daher lediglich auf die Gesellschafter aufzuteilen, die zum Ende des gewerbesteuerrechtlichen Erhebungszeitraums noch an der Personengesellschaft beteiligt sind (BFH 14.1.16, IV R 5/14). Aufteilungsmaßstab ist der zum Ende des gewerbesteuerrechtlichen Erhebungszeitraums geltende allgemeine Gewinnverteilungsschlüssel. Unterjährig ausgeschiedenen Gesellschaftern ist kein anteiliger Gewerbesteuermessbetrag zuzurechnen.

Damit bestehen insoweit im Wesentlichen nur folgende Gestaltungen:

- a) Veräußerung mit Wirkung zum 1.1. eines Jahres

- b) Vertragliche Regelung, dass der potenzielle Anrechnungsbetrag dem Veräußerer erstattet wird

- c) Vor Veräußerung wird aus der KG durch Ausscheiden der GmbH durch Anwachsung ein Einzelunternehmen, welches dann veräußert wird. Das ermöglicht die Anwendung von § 2 Abs. 5 GewStG.